*مشاورسرمایهگذاری فاینتک

| افق زمانی |

نماد شرکت |

قیمت |

هدف قیمتی |

توضیحات |

درصد از پرتفوی |

| میان مدت |

کرماشا |

۶۵,۵۰۰ |

۸۰،۰۰۰ |

P/E آتی مناسب با توجه به نزدیکی مجمع جهت دریافت سود نقدی |

۱۵ |

| شپنا |

۶,۹۶۰ |

۹،۰۰۰ |

افزایش کرک اسپرد محصولات و انتظار گزارشهای سالانه و فصلی مناسب |

۱۵ |

|

| کلوند |

۲۸,۰۴۰ |

۳۰،۰۰۰ |

P/E آتی مناسب با توجه به نزدیکی مجمع جهت دریافت سود نقدی،گزارش ماهانه مناسب |

۱۵ |

|

| بلند مدت |

وغدیر |

۱۴,۴۸۰ |

۲۰،۰۰۰ |

P/NAVحدود ۰.۶ با احتساب پرتفوی غیربورسی و احتمال عرضه شرکت های زیرمجموعه در بورس و فرابورس در سال ۱۴۰۱ |

۱۵ |

| مدیر |

۱۰,۵۲۳ |

۱۵،۰۰۰ |

پرتفوی کمریسک و بنیادی |

۱۵ |

|

| سشرق |

۸,۰۲۰ |

۱۲،۰۰۰ |

P/E آتی مناسب و احتمال عرضهاولیه شرکت سیمان سفیدشرق |

۱۵ |

|

| کهمدا |

۱۲,۱۱۰ |

۱۸،۰۰۰ |

P/E آتی مناسب باتوجه به بهرهبرداری از طرح توسعه و انتظار بهبود گزارشهای ماهانه و میان دوره |

۱۰ |

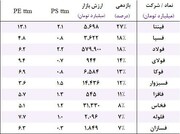

*سبدگردان اندیشه صبا

| افق زمانی |

نماد |

قیمت روز(ریال) |

هدف قیمتی(ریال) |

دلیل پرپتانسیل بودن |

وزن پرتفو |

| بدون ریسک |

صندوق اندیشه ورزان صبا تامین با نماد "اوصتا" |

۲۲،۸۳۵ |

__ |

پیش بینی حداقل نرخ ۲۲ درصد سالیانه |

۱۰% |

| کوتاه مدت |

کلوند |

۲۸,۰۴۰ |

۳۱،۰۰۰ |

افزایش نرخ کاشی، نسبت P.E مناسب در صنعت، نزدیکی مجمع و درصد تقسیم سود بالا. |

۵% |

| میان مدت |

سصوفی |

۱۸،۹۹۰ |

۲۳،۰۰۰ |

نرخ های فروش مناسب در بورس کالا، نرخ های صادراتی مناسب و نسبت P.E مناسب در صنعت. |

۱۰% |

| میان مدت |

شپدیس |

۱۷۴,۸۵۰ |

۲۰۰،۰۰۰ |

موقعیت جغرافیایی مناسب جهت صادرات،نسبت P.Eمناسب در صنعت و درصد تقسیم سود بالا. |

۱۵% |

| میان مدت |

شگویا |

۱۲،۲۲۰ |

۱۵،۰۰۰ |

تقاضا داخلی مناسب محصولات، برگشت ذخیره مالیاتی، رقابت محصولات در بورسکالا، تقسیم سود بالا و نزدیکی مجمع. |

۱۰% |

| بلند مدت |

فولاد |

۱۱،۷۵۰ |

۱۵،۰۰۰ |

نرخ های فروش مناسب شرکت در بورسکالا، وجود تقاضا مناسب برای محصولات در بورسکالا و نسبت P.Eپایین شرکت. |

۲۰% |

| بلند مدت |

وغدیر |

۱۴،۴۸۰ |

۱۹،۰۰۰ |

پرتفوی متنوع با سوداوری مناسب در صنعت پترو پالایشی و سیمانی و...، عرضه اولیه برخی شرکت های زیرمجموعه، نسبت قیمت به ناو حدود ۶۰ درصد و درصد تقسیم سود بالا. |

۱۵% |

| بلند مدت |

شپنا |

۶،۹۶۰ |

۹،۵۰۰ |

انتظار رشد قیمت نفت، رشدکرک اسپردهای محصولات، طرح توسعه کیفی سازی گازوییل به عنوان مهم ترین محصول شرکت. |

۱۵% |

*سبدگردان داریک پارس

| افق زمانی |

نماد شرکت |

قیمت |

هدف قیمتی |

توضیحات |

درصد از پرتفوی |

| میان مدت |

وبملت |

۳۸۰۷ |

۴۶۰۰ |

وضعیت بنیادی مناسب |

۲۰ |

| شتران |

۵۳۴۰ |

۶۴۰۰ |

وضعیت بنیادی مناسب |

۱۵ |

|

| فاراک |

۱۵۷۱ |

۲۲۵۰ |

اتمام اصلاح قیمتی و برگشت روند |

۱۵ |

|

| سایپا |

۱۹۰۴ |

۳۱۰۰ |

اتمام اصلاح و بازگشت روند صعودی،بهبود عملیات |

۱۵ |

|

| قثابت |

۳۴۲۹ |

۴۳۰۰ |

اتمام اصلاح قیمتی و ارزش بالای دارایی ها |

۱۵ |

|

| بلند مدت |

فراز |

۱۵۴۳۸ |

۱۸۵۰۰ |

بازدهی مناسب و کم ریسک |

۱۰ |

| داریک |

۱۲۸۱۵ |

۱۵۰۰۰ |

کاهش ریسک پرتفو |

۱۰ |

*شرکت رادمان سرمایه

| افق زمانی |

نماد |

قیمت روز |

هدف |

دلیل |

وزن پرتفو |

| میان مدت |

ورازی |

۲,۰۱۹ |

۳۰۰۰ |

افق سودآوری مناسب |

۲۰% |

| میان مدت |

خزامیا |

۹,۵۰۰ |

۱۵۰۰۰ |

تراز مثبت عملیاتی |

۱۵% |

| میان مدت |

شبندر |

۸,۹۹۰ |

۱۲۰۰۰ |

کرک اسپرد مناسب |

۲۰% |

| بلند مدت |

فولاد |

۱۱,۷۵۰ |

۱۴۰۰۰ |

وضعیت بنیادی مناسب |

۲۵% |

| بلند مدت |

سپاها |

۹,۳۵۰ |

۱۷۰۰۰ |

وضعیت بنیادی مناسب |

۲۰% |

*سبدگردان ارزشپرداز آریان

| افق زمانی |

نماد |

قیمت روز(ریال) |

هدف قیمتی(ریال) |

دلیل پرپتانسیل بودن |

وزن پرتفو |

| کوتاه مدت |

ساروم |

۲۸،۰۷۰ |

۳۳،۶۸۴ |

وضعیت بنیادی مناسب و تقاضای مناسب در بورس کالا |

۱۰ |

| شغدیر |

۹۸،۴۹۰ |

۱۲۰،۰۰۰ |

وضعیت مناسب درآمدهای عملیاتی |

۲۰ |

|

| میان مدت |

وبملت |

۳،۸۰۷ |

۴،۵۶۸ |

تراز مثبت عملیاتی و پیش بینی سود مناسب و اصلاح صورتهای مالی |

۱۵ |

| شپنا |

۶،۹۶۰ |

۷،۵۰۰ |

کرک اسپرد مناسب و وضعیت مناسب شرکتهای زیر مجموعه |

۲۰ |

|

| بلند مدت |

خدیزل |

۱۲،۱۷۰ |

۱۶،۰۰۰ |

افزایش تناژ تولید در سبد محصولات با حاشیه سود بالا |

۱۵ |

| شپدیس |

۱۷۴،۸۵۰ |

۲۲۰،۰۰۰ |

ثبات نرخ جهانی اوره و روند فروش مناسب |

۲۰ |

*مشاور سرمایهگذاری خط ارزش

| شرح |

نماد |

قیمت روز |

هدف قیمتی |

دلیل پرپتانسیل بودن |

وزن پرتفو |

| میان مدت |

شسینا |

۱,۹۱۴ |

۲,۷۰۰ |

وضعیت مناسب تکنیکال نماد |

۲۰ |

| میان مدت |

وآرین |

۱,۳۱۳ |

۱,۹۰۰ |

وضعیت مناسب تکنیکال نماد |

۲۰ |

| میان مدت |

خفنر |

۷,۲۵۰ |

۸,۵۰۰ |

وضعیت مناسب تکنیکال نماد |

۲۰ |

| بلند مدت |

نوری |

۱۲۴,۱۷۰ |

۱۹۰,۰۰۰ |

وضعیت مناسب بنیادی و سود تقسیمی بالای نماد |

۲۰ |

| بلند مدت |

شغدیر |

۹۸,۴۹۰ |

۱۸۰,۰۰۰ |

وضعیت مناسب بنیادی و سود تقسیمی بالای نماد |

۲۰ |

*کارگزاری بانک صنعت و معدن

| افق زمانی |

نماد شرکت |

قیمت |

هدف قیمتی |

توضیحات |

درصد از پرتفوی |

| میانمدت |

کزغال |

۱۷،۸۵۰ |

۲۷،۵۰۰ |

اتمام اورهال شرکت و جهش سود آوری ۱۴۰۱ |

۲۰ |

| ولصنم |

۲,۷۷۲ |

۳،۸۰۰ |

کم ترین نسبت قیمت به درآمد در صنعت |

۲۰ |

|

| هرمز |

۱۵،۷۴۰ |

۲۴,۰۰۰ |

جهش سودآوری در سال جاری و تداوم آن در سال آتی |

۲۰ |

|

| بلند مدت |

شیران |

۲۰,۱۳۰ |

۳۰,۰۰۰ |

تداوم سود آوری سال جاری و افزایش سرمایه انباشته |

۲۰ |

| سفار |

۹۵,۹۵۰ |

۱۲۵،۰۰۰ |

بالاترین نرخ فروش بورس کالا +تجدید ارزیابی سنگین زمین و فروش دارایی |

۲۰ |

*سبدگردان سرمایه و دانش

| افق زمانی |

نماد |

قیمت روز |

هدف قیمتی |

توضیحات |

درصد از پرتفوی |

| میان مدت |

شبندر |

۸,۹۹۰ |

۱۲,۰۰۰ |

چشمانداز و وضعیت بنیادی مناسب |

۲۵ |

| فولاد |

۱۱,۷۵۰ |

۱۴,۰۰۰ |

سودآوری بالای شرکت در مقایسه با قیمت |

۲۰ |

|

| ونوین |

۳,۶۴۰ |

۵,۰۰۰ |

وضعیت عملیاتی مطلوب؛ سود بالای تسعیر ارز |

۱۰ |

|

| بلندمدت |

وغدیر |

۱۴,۴۸۰ |

۱۸,۰۰۰ |

پایین بودن نسبت P/NAV در کنار رشد و تنوع زیرمجموعهها |

۲۰ |

| وپترو |

۱۱,۱۱۰ |

۱۵,۰۰۰ |

وضعیت مناسب شرکتهای زیرمجموعه؛ پایین بودن P/NAV شرکت |

۱۰ |

|

| صندوق سرمایهگذاری مشترک افق |

بازده مناسب و ریسک پایین |

۱۵ |

|||

*ارزش آفرینان پاسارگاد

| افق زمانی |

نماد |

قیمت روز |

هدف قیمت |

پتانسیل های نماد |

وزن در پرتفوی |

| میان مدت |

کاوه |

۱۲,۶۶۰ |

۱۶,۰۰۰ |

وضعیت مناسب بنیادی، طرح توسعه در حال بهره برداری |

۱۵% |

| میان مدت |

وپست |

۴,۱۵۸ |

۵,۰۰۰ |

وضعیت مناسب بنیادی- پی بر ای پایین |

۱۵% |

| میان مدت |

شاوان |

۲۴,۸۰۰ |

۳۵,۰۰۰ |

وضعیت مناسب بنیادی - بهبود کرک اسپرد صنعت |

۱۵% |

| بلند مدت |

فولاد |

۱۱,۷۵۰ |

۱۵,۰۰۰ |

وضعیت مناسب بنیادی و داشتن زیرمجموعه های متنوع که ریسک تغییرات سودآوری را کاهش می دهد |

۱۵% |

| بلند مدت |

وغدیر |

۱۴,۴۸۰ |

۱۸,۰۰۰ |

تاثیرپذیری مثبت از حذف ارز ۴۲۰۰، افزایش محسوس درآمد آتی |

۲۰% |

| بلند مدت |

سفار |

۹۵,۹۵۰ |

- |

برنامه شرکت برای افزایش سرمایه سنگین از محل تجدید ارزیابی زمین |

۲۰% |

*سرمایهگذاری بیمهنوین

| دلیل معرفی |

هدف قیمتی |

قیمت |

بازدهی |

نماد |

| پتانسیل افزایش سود |

۹,۰۰۰ |

۸,۲۹۰ |

کوتاه مدت |

شپلی |

| پتانسیل افزایش سود |

۱۰,۰۰۰ |

۹,۰۸۰ |

کوتاه مدت |

فتوسا |

| پتانسیل شناسایی سود حاصل از فروش دارایی |

۱۷,۰۰۰ |

۱۲,۶۵۰ |

میان مدت |

غنوش |

| تاثیر مثبت عرضه بلوک های دولت |

۲,۵۰۰ |

۱,۹۰۴ |

میان مدت |

خسایا |

| رشد نرخ دلار و وضعیت مناسب بنیادی |

۹,۵۰۰ |

۷,۴۰۰ |

بلند مدت |

فملی |

| ترلز مثبت ارزی- وضعیت مناسب دارایی ها-پتانسیل شناسایی سود از محل واگذاری دارایی |

۲,۳۰۰ |

۱,۹۳۸ |

میان مدت |

وبصادر |

| مناسب بودن قیمت و عدم رشد این نماد علی رغم رشد شرکت های زیرمجموعه |

۱,۱۰۰ |

۹۸۲ |

بلند مدت |

شستا |

نظر شما